【全文無料】年金を安全資産で運用するのなら積立やめちゃえばいいよ

さて四半期ごとに行われるGPIF(年金積立金管理運営機構)の運用報告ですが,今回報告の1-3月の運用実績は大幅にマイナスになりました.

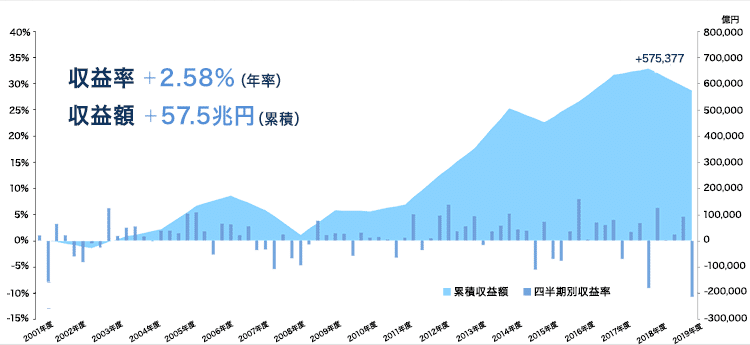

3月はコロナショックの状況が不透明なことから,日経平均が16,000円台,ダウ平均も18,000ドル台まで沈んでいた時分ですから,まぁそうなるでしょう.現在のGPIFは資産の25%を国内株・25%を海外株で運用しているので相場の状況によって損得が出るのはいたしかたないことです.やや長期でみるとGPIFの運用利回りは2%台と健闘しています(下図:出典はこちら).

現在の株式相場をみていると……4-6月期の収益は(3月末がひどすぎましたから) 大幅のプラスになると思われますが,年金運用のニュースって損したときは大々的に取り上げられるのに,プラスになったときはほとんど注目されないんですよね.

損失が出たら大クレーム,利益が出ても無関心ということでは機構の方々も気の毒だなあと思ってしまいます.

そして,より困ったことにこの手のニュースが出るたびに「大事な年金をリスク資産で運用するなんてけしからん」「ましてや海外株・債券なんてもっての他」という議論が起きることです.GPIFでは今年度(4月)から国内債券での運用割合を下げ,海外資産での運用を増加させるという決定をしたばかりですが,あたらめて批判されそう.

将来,経済への理解がない政権,厚生労働大臣が登場して安全資産での運用割合を上げるなんて議論にならないことを祈るばかりです.

そもそも,ある程度利益を得るための投資で,時に損失が出るのは当然のことです.一定のリターンを得るためにはそれなりのリスクが必要というあたりまえのことにコンセンサスが得られていない状況自体も非常に憂慮すべき点ではあります.

――が,今日の論点はそこではありません.リスクがあろうとなかろうと,年金の積立金を国内の安全資産,なかでも国債で運用することは全く意味のないことだということを理解していただきたい.

仮に年金の積立金を全額日本国債で運用している状況で……X年後に年金基金保有の国債の償還が行われ,それを減資に年金の支払いが行われたとします.このとき,日本国内では何が起きているでしょう.

「広く税金によって徴収した資金」で国債を償還し,その償還をもとに「年金の支払いが行われる」ことになります.

「」部分だけに注目してください.これ,途中に国債の償還が噛んでるだけで,積立してないのと同じじゃないですか.

年金積立金は,実物的な投資の原資になる株・社債等のリスク資産で運用する必要があります.投資先が国内企業の場合,積立金が企業行動を経由して,日本国内・日本企業の生産能力になる.ある意味,増大した生産能力からのリターンが将来の年金支払いになっていくわけです.

海外への投資も重要です.日本株・日本企業の社債への投資の場合.年金積立機構側の収益は日本企業の粗利から支払われます.これは資金の動きだけを見ると法人税によってその年の年金を支払うケースと近くなります(マクロのISバランスの話はひとまずわきにおいときます).一方で,海外資産の場合には,日本経済からみてより純粋な積立の性格が強くなります.

元本割れを起こさないことを最優先にすると,積立の運用は国債が中心になる……しかし,国債での運用では「積み立てしないのと同じこと」になってしまうのです.これをうけて,そもそも積立なんていらない!という主張をされる方もいます.全面的には賛同しませんが,これは一理ある,そして論理的には一貫している考え方です.しかし,

積立金が無くなる大変だ+安全な資産で運用せよ

はまるで無意味な主張だということを踏まえて,今後の年金談義などを考えていただければと存じます.

今回の話,詳細は

・日本の財政はどのように危機で,どのように危機ではないのか

・年金問題の本質はそこにはないよ

のエントリで解説しています.このエントリでは国債を建設債と赤字債の区別無くお話ししていますが,両者には多少の違いがあります.また,年金に関する論争でよく話題になる積立方式と賦課方式の違いは,世代間の格差・年齢構成からの影響にあるのではなく,資本蓄積への影響をどの程度優先すべきの問題と捉えるかによって変わってくるといった論点に興味がある方もぜひぜひ♪

ここから先は

サポートに限らずリアクションは執筆の励みになります.今後もコンテンツ充実に努めてまいります.